小叶子 15:52:44

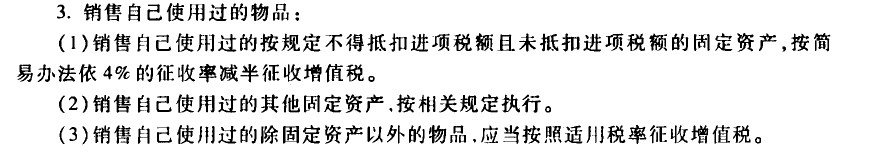

求解答:一般纳税人:1、销售自己使用过的其他固定资产,按相关规定执行。“相关规定是什么?”2、销售自己作用过的除固定资产以外的物品,应当按照适用税率征收增值税。适用税率是什么?

罗裤子 15:56:03

1、销售自己使用过的其他固定资产,我想知道你这里的固定资产是什么,我才能具体解答。比如,这里说的固定资产是指不得抵扣且未抵扣进行税额的固定资产,则为4%减半;那么其他的固定资产就是按正常销售货物适用税率征收增值税

2 适用税率,则有13%和17%,看你是属于什么货物,比如农产品什么的,是13%

小老虎 15:58:06

第2种应该是原材料、存货之类吧

罗裤子 15:58:37

第二种包括抵扣过的固定资产和小老虎说的那些

小叶子 16:00:21

(2)(3)能分别说一下吗

罗裤子 16:05:20

对于(2),这涉及到增值税改革,在2009年1月1日前,企业购进固定资产发生的进项税额不得抵扣,但2009年1月1日后可以抵扣了。对于企业在2009年1月1日前购进的固定资产就属于不得抵扣且未抵扣进项税额的固定资产,当企业在以后销售该2009年1月1日前购入固定资产时,就按简易办法处理。对于2009年1月1日后购入的固定资产(属于上面说的其他固定资产)由于本来就做过进项税额抵扣,企业在销售这类固定资产时就应该按照适用的税率进行抵扣。

当然,还有一类比较特殊的固定资产,小汽车。就算在执行消费型增值税之后,不管是在2009年1月1日前还是后购买,仍不允许进行进项税额抵扣,故也属于第(1)类不得抵扣且未抵扣进项税额的固定资产。

对于(3),像小老虎说的,比如原材料等存货性质的物品,这类物品在增值税改革前后均允许进行进项税额抵扣,故不存在按照简易办法处理的情况。对这类物品,你就按照正常的增值税处理情况进行即可。

税率是13%,还是17%,不是看你是否抵扣,而是看你属否处于特定的货物。

小叶子 16:10:10

(2)就是说抵扣过的,销售时要纳税,13%或是17%,

罗裤子 16:11:31

小叶子的说法是正确的。

罗裤子 16:13:00

呵呵,说的错的地方,欢迎大家随时指出哈。

小叶子 16:13:05

(3)是4%,这样理解对不。虽抵扣过,也要按简易办法征收

罗裤子 16:14:28

对于(3),如果你不是小规模纳税人,该按13%或17%征税

小叶子 16:16:35

旧的物品还要加这么高的税,谁买呀?

谢谢“罗裤子”考友的认真专业详细的解答。